专题:新浪财经上市公司研究院炒股配资网

其次,专家推荐的配资代理也是不容错过的。专家通常具有丰富的投资经验和深厚的行业背景,能够为投资者提供准确、及时的投资建议。在选择配资代理时,投资者可以参考专家的推荐,选择那些经过专业认证和评估的代理机构,以提高投资成功的几率。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

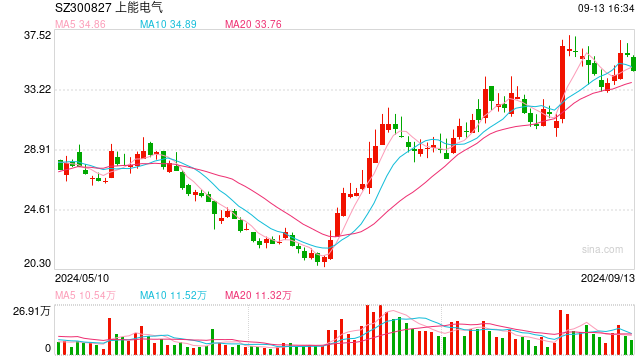

8月28日,上能电气发布2024年中报,今年上半年,公司实现营业收入19.26亿元,同比下降11.53%,归母净利润1.61亿元,同比增长18.90%。公司表示,营收下滑主要是受到储能系统集成业务减少所致。

上半年,上能电气营收增速继2020年疫情时期后,时隔四年再次转负;同时,由于较高毛利的逆变器产品销售占比提升,在营收下滑的情况下,净利润仍保持增长。

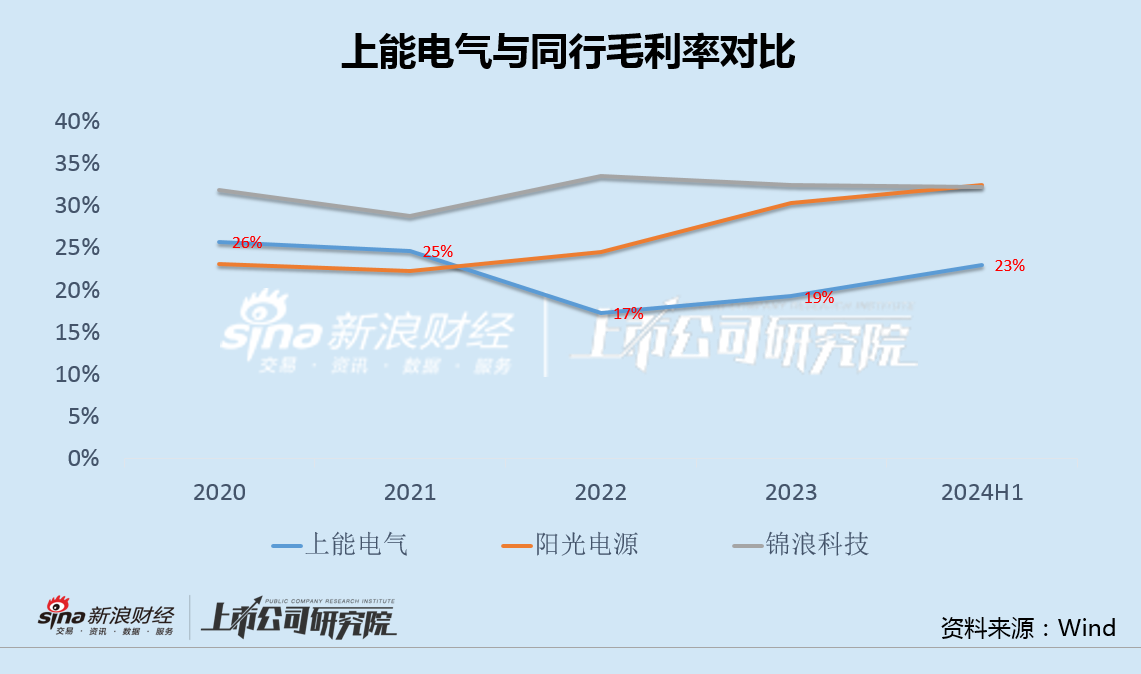

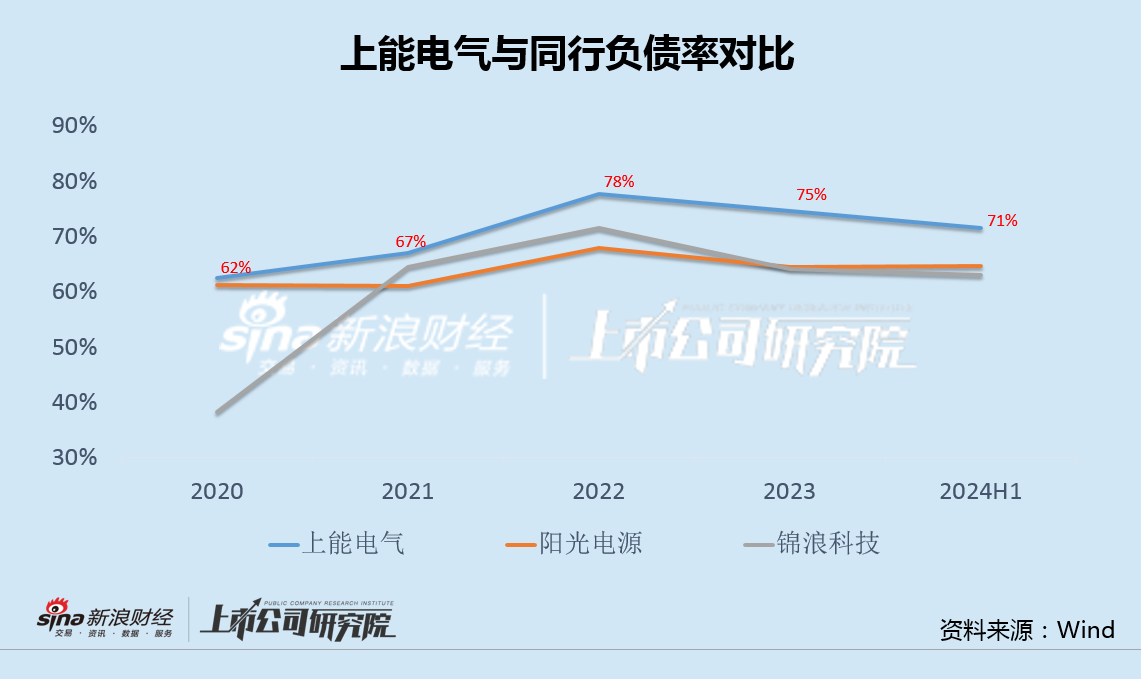

然而,从横向对比来看,相比阳光电源、锦浪科技等同行上市公司,上能电气的毛利率明显偏低,单MW售价在近半年内大跌25%,产品竞争力持续偏弱,而相比同行,公司负债率却长期位列最高。

事实上,上能电气2020年在创业板上市,IPO募资近4亿,2021年筹划发行可转债,2022年完成募资4.2亿,2023年再次宣布定向增发,拟募资额达25.5亿,但不断的融资却一直未能解决高负债问题。

值得注意的是,前次可转债募集的资金,部分投向了“储能系统集成业务”,该业务今年上半年收入规模大降近40%,而正在推进的定增事项,仍计划继续扩张上述业务的产能。但此次定增显然并不顺利,宣布至今近一年半,仍无任何进展。

销售结构改善致减收增利 毛利率仍大幅低于同行

上半年,上能电气实现营业收入19.26亿元,同比下降11.53%,归母净利润1.61亿元,同比增长18.90%,扣非净利润1.57亿元,同比增长21.71%。

公司表示,低毛利率的储能系统集成业务减少以及高毛利率组串式逆变器占比提升,是收入减少、净利润增加的主要原因。

值得注意的是,虽然销售结构有所改善,但上能电气产品整体竞争力仍明显不足。

S&P Global今年7月公布的数据显示,公司2023年全球光伏逆变器出货量排名第四;根据索比光伏网统计,上半年国内光伏逆变器定标超过130GW,上能电气中标量为14.86GW,位居第四。

不过,2022年以来,上能电气光伏逆变器等产品的毛利率出现了明显下滑,并被阳光电源、锦浪科技等上市公司拉开了差距。

今年上半年,上能电气在中国大陆的光伏类产品销售收入为14.5亿元,销量9993MW,产品单价约合14.5万元/MW,相比去年的19.4万元/MW,平均售价在半年时间内下跌25%,未来业绩大概率仍将承压。

盈利能力落后的同时,债务负担却高于同行。数据显示,近几年来,上能电气资产负债率维持在70%左右的高位,高于阳光电源、锦浪科技等公司。

持续高负债压力之下,上能电气不得不选择接连向市场募资寻求“输血”。

储能业务扩产后收入反降近40% 欲推定增继续融资扩产

2020年4月,上能电气在创业板上市,IPO募资近4亿元,用于高效智能型逆变器产业化项目、储能双向变流器及储能系统集成产业化项目等,并补充流动资金。

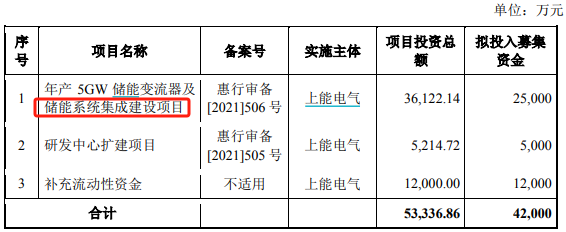

一年多之后,2021年9月,上能电气发布公告称,拟发行可转债,募资4.2亿元,投向年产5GW储能变流器及储能系统集成建设项目、研发中心扩建项目,并补充流动资金。该可转债融资事项于2022年6月完成。

来源:公司公告

来源:公司公告

值得注意的是,上述可转债募集的资金,部分投向了“储能系统集成业务”,而该业务今年上半年营收5.07亿元,收入规模同比大幅下滑近40%。

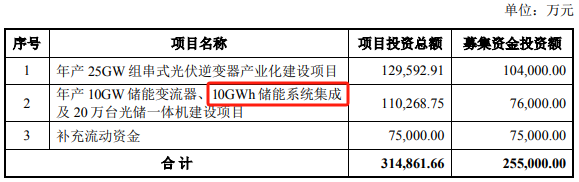

不仅如此,2023年5月,上能电气再次宣布筹划定向增发,这次拟募资额高达25.5亿,其中仍有部分资金拟投向“储能系统集成”项目,在收入规模大幅下降的情况下,相关业务产能还将继续扩张。

来源:公司公告

来源:公司公告

不过,在IPO和可转债之后,上能电气这次25亿的巨额定增融资并不顺利。自去年5月宣布至今,近一年半时间已经过去,上述定增事项仍未取得任何进展。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察炒股配资网