来源:Kevin策略研究和田市股票配资

其次,实盘网上配资炒股可以打破传统的资金限制。传统投资通常需要投资者自己有足够的资金进行投资,而通过网上配资炒股,投资者可以借用配资平台提供的资金进行投资,提升了投资的杠杆效应,使投资者可以用较少的资金获得更大的投资收益。

Abstract

摘要

上周港股跟随A股继续下跌,恒指再度跌至17,000点。市场情绪已趋于极端,恒指当前水平逼近超卖区间,触及20日交易区间下沿,风险溢价升至4月下旬以来最高,卖空占比升至4月初以来最高的19%。美股大跌,日元明显升值等外围资产的混乱和动荡无疑通过情绪和交易因素(如对冲基金交易多空交易的unwind)造成了扰动,但国内增长和政策预期也未能提供有效对冲,这从A股更为乏力的表现上可见一斑。

美联储降息预期升温的乐观情绪不仅未能延续,反而在过去两周快速衰减,美股波动也增加了变数和担忧。本轮降息周期较短的特殊性且市场的抢跑,都使得降息对资产的影响更为前置,降息兑现时可能也是宽松交易接近尾声之时。对包括港股市场在内的中国市场而言,美联储降息的影响是间接且次要的,国内基本面更为重要。

针对当前融资成本与投资回报率倒挂导致私人部门信用周期继续收缩的问题,央行降息(融资成本)和财政发力(提高投资回报率和预期)是短期的对症措施,但幅度和速度也同样重要。我们测算财政新增4-5万亿元、5年期LPR降低75-100bp或能解决信用收缩问题,近期的降息与设备更新的新举措方向是积极的,但规模偏小,经济增长内生动能不足下政策加码仍有必要。

往前看,继三中全会给出中长期改革目标后,7月底中央政治局会议中的短期政策动向值得关注,后续政策支持仍会继续出台,就如同近期财政和货币的发力类似,但期待强刺激也同样不现实。外部方面三季度仍是美联储降息重要窗口。当前环境下,市场更可能维持震荡格局下的结构性行情,不过在近期明显回调后,市场已经接近周线和月线级别支撑位,因此如果不出意外冲击的话,有可能在这一位置有所企稳。

Text

正文

市场逼近关键支撑位

市场走势回顾

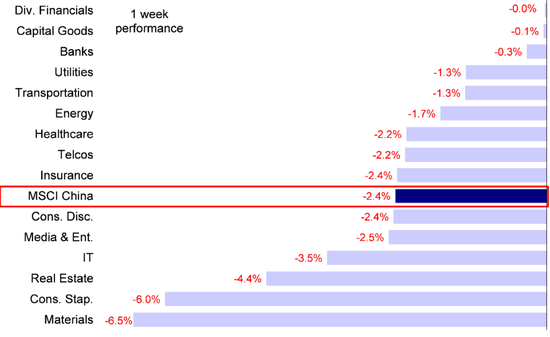

上周港股市场再度走低,外围美股大跌是主要拖累,国内增长未见明显起色、以及对后续政策强刺激预期不足也导致市场持续承压。主要指数中,成长股占比较高的恒生科技指数表现较差,单周下跌2.6%,恒生国企下跌2.5%,MSCI中国下挫2.4%,恒指下跌2.3%。板块悉数下跌,原材料(-6.5%)与必需消费(-6.0%)跌幅最大,相比而言,多元金融(-0.0%)与资本品(-0.1%)跌幅较小。

图表:原材料与必需消费等板块领跌,而多元金融与资本品等板块相对抗压

资料来源:FactSet,中金公司研究部

市场前景展望

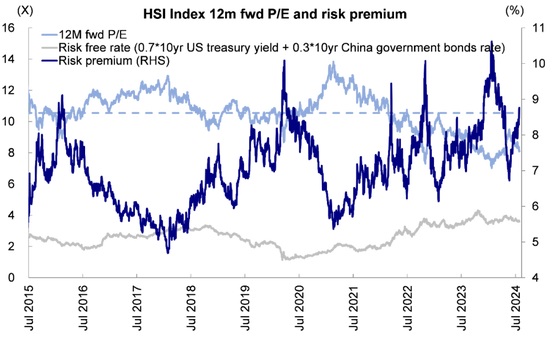

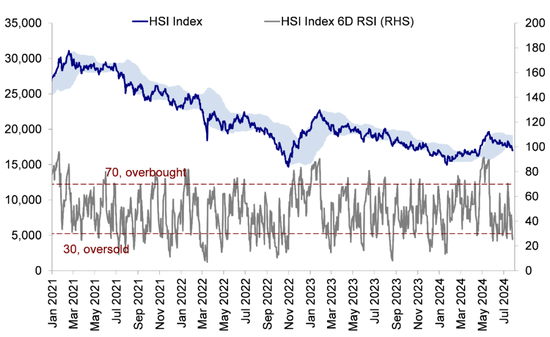

上周港股跟随A股继续下跌,美股周中的大跌也增添了新的压力,恒指再度跌至17,000点,也跌破了我们此前预期的18,000点附近的支撑。从短期技术指标看,市场情绪已趋于极端,恒指当前水平逼近超卖区间,触及20日交易区间下沿,风险溢价升至8.7%,4月下旬以来最高,为2010年历史均值以上1.5倍标准差,卖空占比升至4月初以来最高的19%。从原因上看,美股大跌,日元明显升值等外围资产的混乱和动荡无疑通过情绪和交易因素(如对冲基金交易多空交易的unwind)造成了扰动,但国内增长和政策预期也未能提供有效对冲,这从A股更为乏力的表现上可见一斑。

图表:恒生指数风险溢价攀升至8.7%,位于2010年历史均值以上1.5倍标准差

资料来源:Bloomberg,中金公司研究部

图表:恒生指数6日相对强弱指标再度下探至超卖区域

资料来源:Wind,中金公司研究部

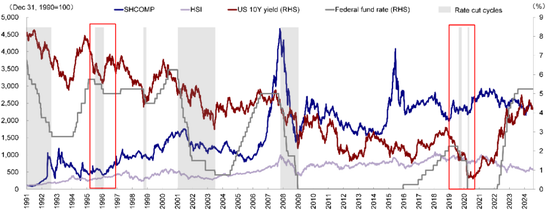

►美联储降息预期升温的乐观情绪不仅未能延续,反而在过去两周快速衰减,美股的波动也增加了变数和担忧。虽然CME期货9月降息概率仍超过90%,未有大的变化,但上周本应直接受益于“降息交易”的黄金美债等都再度回调,再次说明正如我们强调的那样,本轮降息周期较短的特殊性且市场的抢跑,都使得降息对资产的影响更为前置,降息兑现时可能也是宽松交易接近尾声之时(《全球市场2024下半年展望:宽松已过半场》)。对包括港股市场在内的中国市场而言,美联储降息的影响是间接且次要的,国内基本面更为重要,2019年7-9月美联储降息期间,市场在弱复苏环境下维持震荡,去年四季度美债利率从5%的高点下行降至3.8%,但同期A股和港股微弱弱势,都说明国内增长因素对市场更为重要,因此脱离国内基本面讨论美联储降息对港股的影响意义有限(《港股与分红在跌什么?》)。

图表:降息周期中,国内基本面影响更大

资料来源:Bloomberg,Wind,中金公司研究部

►相比之下,上周国内政策面有一定积极变化。一方面,周一央行宣布下调7天逆回购利率与LPR报价10bp,周四国有大行调降两年期及以上定存利率20bp,MLF利率下调20bp至2.3%,释放一定积极信号。另一方面,周四国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》的通知,统筹安排3000亿元左右超长期特别国债资金,且部分补贴直接面向消费者、支持资金按照总体9:1的原则实行央地共担[1]。

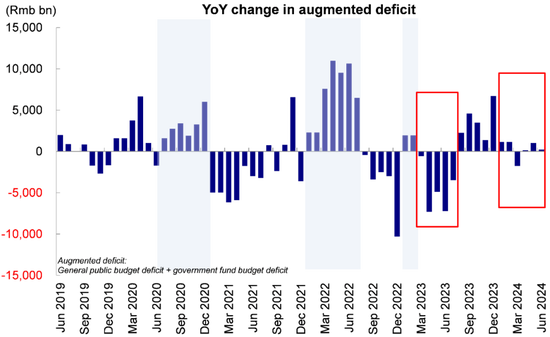

针对当前融资成本与投资回报率倒挂进而导致的私人部门信用周期继续收缩的问题,央行降息(融资成本)和财政发力(提高投资回报率和预期)是短期的对症措施,但幅度和速度也同样重要。我们在下半年展望中强调,市场偏弱、增长不足的根本原因是信用收缩。私人部门投资回报率偏低,但融资成本尤其是实际融资成本依然过高,导致企业尤其是民企收缩杠杆、居民部门增加储蓄并提前还贷,与美国上半年加杠杆形成鲜明对比(《中美对比之五:杠杆去哪儿了?》)。解决这一问题,对症的方法有两个:一是进一步降低融资成本,二是外生财政大举发力,对冲私人信用收缩。当前央行降息和超长期特别国债发行均在正确方向上,无疑是积极的,但短期增长偏弱环境下,政策刺激的力度和强度仍待加强。根据我们测算,财政新增4-5万亿元、5年期LPR降低75-100bp或能解决这一问题(《港股2024下半年展望:明道若昧》),对比之下,近期的降息与设备更新的新举措方向无疑是积极的,但规模偏小。5月广义财政支出有所修复,新增专项债发行提速,但6月同比下滑,其中一般公共预算支出同比增速转负至-3%(vs. 5月的2.6%),政府性基金支出同比下滑11.1%(vs. 5月的-14.2%),表明财政支持仍有待发力。

图表:6月广义财政支出同比下滑2.1%,财政支持力度依然偏弱

资料来源:Wind,中金公司研究部

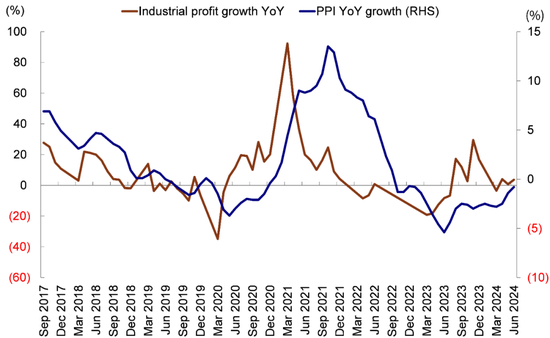

当前经济增长内生动能不足也说明了政策加码的必要性。6月规模以上工业企业利润同比增长3.6%,较5月的0.7%提速,但分化明显,采矿和原材料加工业利润同比增速分别为26.1%和12.5%,中游装备制造和下游可选消费利润同比增速分别为-6.1%和1.7%,上游利润增长或对中游构成一定挤压。此外,近期高频数据显示,1多项生产端指标环比和同比持续下滑,7月26日当周石油沥青装置开工率环比上周下行1.5ppt、同比下滑11.4ppt,螺纹钢产量环比下行3.0%、同比走弱20.9%。2)地产销售量价仍弱。7月19日当周30大中城市商品房成交面积环比下行9.1%,同比下滑31.9%,二手房出售挂牌价指数继续走弱。3)消费或仍承压,截至7月21日当周,乘用车周均销量环比上月走弱且同比下滑。与生产消费修复偏慢相对,出口表现仍有一定韧性,出口集装箱运价综合指数7月以来继续走强。

图表:6月工业企业利润同比增长3.6%

资料来源:Wind,中金公司研究部

往前看,这一背景下,继三中全会给出中长期改革目标后,7月底中央政治局会议中的短期政策动向值得关注,我们认为后续政策支持仍会继续出台,就如同近期财政和货币的发力类似,但期待强刺激也同样不现实(《降息预期与政策窗口》)。外部方面,三季度仍是美联储降息重要窗口。美国二季度GDP年化环比增长2.8%,超过预期的2%和一季度的1.4%。这一数据有助于打消近期因美股和铜油等大宗商品大跌引发的“衰退担忧”,也并不止于改变三季度降息的预期,毕竟当前已是三季度。往前看,美国增长回落方向仍确定,7月美国制造业PMI环比下滑至49.5,低于市场预期,也验证了这一点。据路透社报道,下周召开的7月FOMC会议可能会删去“通胀高企”(elevated)的表述[2],为9月开启降息做准备。

总结而言,基准情形下,我们认为期待强刺激仍然不现实,内外部各项约束使政策难以以“和盘托出”的方式呈现。因此,市场更可能维持震荡格局下的结构性行情,不过在近期明显回调后,市场已经接近周线和月线级别支撑位,因此如果不出意外冲击的话,有可能在这一位置有所企稳。配置层面,在短期海外降息交易下,受益于分母端逻辑的成长板块可能有更高弹性,如半导体、汽车(含新能源)、媒体娱乐、软件、生物科技等,相反高分红可能阶段跑输,但这不改变整体配置格局。整体上,我们仍延续我们在下半年展望中的配置逻辑,推荐结构性行情下的三个方向:整体回报下行(稳定回报的高分红和高回购,即充裕现金流的“现金牛”)、局部加杠杆(尤其是与本次三中全会政策支持的新质生产力相关与仍有景气度的科技成长),局部涨价(天然垄断板块,上游与公用事业)。

具体来看,支撑我们上述观点的主要逻辑和本周需要关注的变化主要包括:

1)6月全国规模以上工业企业利润增长3.6%,较5月加快2.9ppt。上半年全国规模以上工业企业利润同比增长3.5%,增速比1-5月加快0.1个百分点。分行业看,在41个工业大类行业中,有32个行业上半年利润同比增长,增长面为78.0%,与1-5月持平。6月规模以上工业企业利润同比增长3.6%,较5月的0.7%有所提速,但分化明显,但分化明显,采矿和原材料加工业利润同比增速分别为26.1%和12.5%,中游装备制造和下游可选消费利润同比增速分别为-6.1%和1.7%,上游利润增长或对中游构成一定挤压。

2) 7月25日,国家发改委、财政部印发《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,安排3000亿元左右超长期特别国债资金加力支持大规模设备更新与消费品以旧换新。《措施》提出,提高设备更新贷款财政贴息比例;发挥再贷款政策工具作用,引导金融机构支持设备更新和技术改造;对符合条件经营主体的银行贷款本金,中央财政贴息从1个百分点提高到1.5个百分点,贴息期限2年,贴息总规模200亿元。相较于此前的设备更新和以旧换新系列政策,本次措施资金额度更大、资金来源明确、中央出资比例提高[3]。

3) 7月美国Markit制造业PMI环比回落至49.5,低于市场预期。7月Markit制造业PMI环比回落至49.5,低于市场预期的51.7和前值51.6,为年内首次回落至收缩区间;分项看,具备前瞻性的新订单分项环比大幅走弱,新出口订单小幅走弱,国内需求下滑较快;价格方面,购进价格回升但出厂价格走弱。7月Markit服务业PMI环比走升至56,高于市场预期的54.9和前值55.3,创28个月来新高;分项看,成本价格回升但服务价格走弱,或显示劳动力市场紧张状态依然存在;新订单环比再度走强,显示需求端具备支撑。

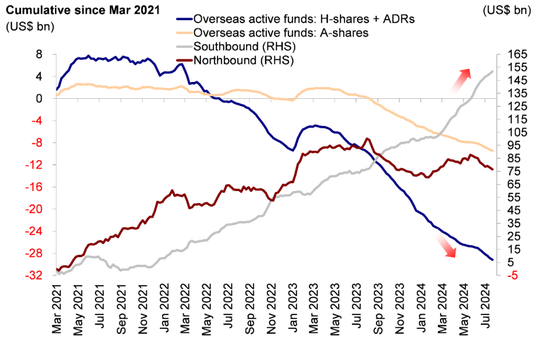

4)上周南向资金持续流入,但海外主动资金继续流出。具体看,来自EPFR的数据显示,上周海外主动型基金继续流出海外中资股市场,流出规模约为2.7亿美元,较此前一周4.3亿美元的流出规模有所放缓,已连续63周流出。与此同时,海外被动型资金同样持续流出,规模为2.0亿美元(此前一周流出1.2亿美元)。相比而言,南向资金上周保持流入势头,上周累计流入78.2亿港元,较此前一周流入192.0亿港元放缓。

图表:海外主动资金持续流出海外中资股市场

资料来源:EPFR,Wind,中金公司研究部

重点关注事件

7月31日中国制造业PMI、7月31日美联储FOMC。

[1]https://www.gov.cn/zhengce/zhengceku/202407/content_6964409.htm

[2]https://www.reuters.com/markets/us/fed-may-be-cusp-emerging-elevated-inflation-blues-2024-07-22/

[3]https://www.gov.cn/zhengce/zhengceku/202407/content_6964409.htm

Source

文章来源

本文摘自:2024年7月28日已经发布的《市场逼近关键支撑位》

分析员 刘刚 CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867

联系人 王牧遥 SAC 执业证书编号:S0080123060036

分析员 张巍瀚 SAC 执业证书编号:S0080524010002 SFC CE Ref:BSV497

分析员 吴薇 SAC 执业证书编号:S0080524070001

Legal Disclaimer

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张倩 和田市股票配资